Dow Chemical и DuPont, одни из старейших компаний США, в пятницу объявили о слиянии. Рыночная капитализация объединенной компании, которая будет называться DowDuPont, составит около $130 млрд.

Информация о готовящемся слиянии появилась в среду, когда каждая из компаний стоила около $60 млрд, сейчас они стоят $65-66 млрд.

После объединения произойдет обратный процесс: компанию разделят на три части, каждая из которых будет заниматься более специализированным бизнесом. Одна сконцентрируется на химикатах для сельского хозяйства, вторая займется материаловедением, а также работой с сырьем и полуфабрикатами, в том числе различными пластмассами, третья – специализированной продукцией, в частности тонкого органического синтеза, используемой, например, для солнечных батарей. Все три новые компании будут публичными, их акции разместят на бирже.

Dow Chemical и DuPont ожидают, что сделка слияния, которая должна быть одобрена их акционерами и регуляторами, будет закрыта во втором полугодии 2016 г. По их оценкам, в результате сокращения расходов они смогут сэкономить на масштабе $3 млрд в течение двух лет после завершения сделки. По условиям сделки акционеры Dow Chemical получат 1 акцию новой компании за каждую свою акцию, акционеры DuPont – 1,282 акции за каждую акцию DuPont.

Что касается последующего разделения, то оно произойдет «как только станет возможно», говорится в заявлении компаний, но этот процесс может занять до двух лет после завершения объединения. Таким образом, разделение вряд ли произойдет до 2018 г.

Генеральный директор DuPont Эдвард Брин сохранит свою должность в новой компании, а гендиректор Dow Chemical Эндрю Ливерис станет исполнительным председателем совета директоров. По их словам, они пока не решили, какие должности займут после разделения DowDuPont на три компании.

Как рассказал Брин, совет директоров DuPont, в который он вошел в прошлом году, рассматривал вопрос об объединении с конкурентом. Но когда он в октябре занял пост гендиректора, Ливерис позвонил ему в первый же день, и после этого переговоры пошли быстро. Договориться о слиянии оказалось несложно с учетом того, что у компаний была практически одинаковая рыночная капитализация, добавил Брин.

Обе компании подвергаются давлению со стороны инвесторов-активистов. Хедж-фонд Third Point Дэниела Лоэба в случае с Dow Chemical и фонд Trian Fund Management Нельсона Пелтца в случае с DuPont требовали от них сократить расходы, избавиться от непрофильных активов, стать более эффективными.

Объединение компаний и их последующее разделение на три части гораздо предпочтительнее, чем просто разделение самой DuPont, как то предложил Trian в конце 2014 г., заявил Брин, передает The Wall Street Journal. Предлагаемая сделка – это «совершенно иной сценарий, мы создаем три стратегических платформы, играющих ведущую роль [в своих сегментах рынка], вместо того чтобы разделить DuPont на три маленькие части».

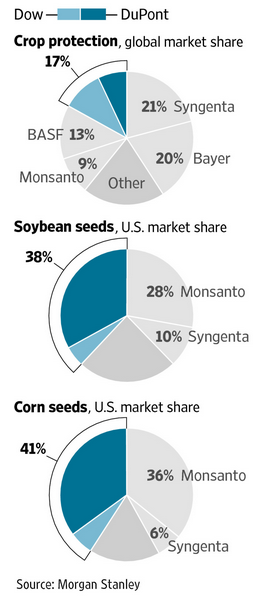

Слияние, которое станет крупнейшим в химическом секторе и одним из крупнейших в мире в этом году, который уже установил рекорд по совокупному размеру сделок слияния и поглощения, существенно изменит расклад сил на химическом и особенно на сельскохозяйственном рынках. DowDuPont существенно потеснит мирового лидера Syngenta на рынке пестицидов, а Monsanto – на рынке семян, в том числе генетически модифицированных (см. график).

Доли компаний на мировом рынке средств для защиты урожая (1-й график), соевых бобов в США (2-й график), семян для кукурузы США (3-й график)

|

Нынешняя сделка также может спровоцировать новую волну слияний в агропромышленном бизнесе, пострадавшем из-за падения цен на сырье. Это только начало давно назревшей консолидации в секторе, считает Марк Галли, партнер нью-йоркской консалтинговой фирмы Gulley & Associates (цитата по WSJ).