Японский производитель алкоголя Asahi Group Holdings договорилась о покупке активов Anheuser-Busсh InBev (AB InBev) в Центральной и Восточной Европе, сообщили обе компании.

Стоимость сделки составит 7,3 млрд евро. Ее закрытие планируется в 2017 г. после одобрения Еврокомиссией, отметила Asahi. По условиям сделки японской компании перейдут активы в Чехии, Словакии, Польше, Венгрии и Румынии; они принадлежали SABMiller до слияния с AB InBev. Asahi получит такие бренды, как Pilsner Urquell, Tyskie и Kozel.

Среди других претендентов на эти активы были Bain Capital, Advent International, а также консорциум Jacobs Holding, PPF Group и China Resources, по данным Reuters.

Сделка соответствует антимонопольным обязательствам, которые взяла на себя AB InBev при поглощении SABMiller за $106 млрд, уточняет Bloomberg. Ранее AB InBev продала Asahi несколько европейских производителей пива, в том числе Peroni and Grolsch, за 2,55 млрд евро.

Потребление на японском рынке пива снижается, так как население страны сокращается и стареет, отмечает газета The Wall Street Journal (WSJ). Поэтому японские производители пива стремятся на зарубежные рынки. В 2015 г. японский производитель пива Kirin Holdings купил 55% акций в Myanmar Brewery за $560 млн.

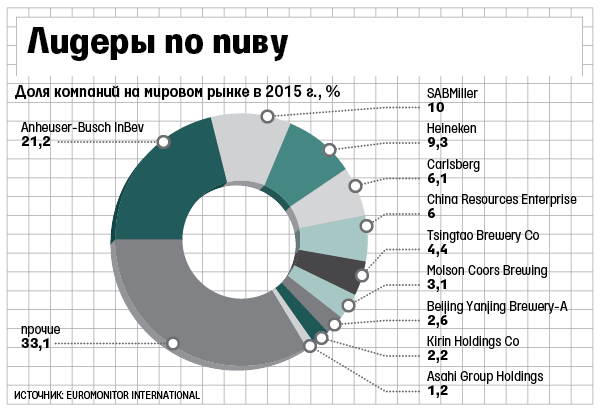

После покупки восточноевропейских активов у AB Inbev основную выручку Asahi будет по-прежнему приносить японский рынок, но рост бизнеса будут обеспечивать зарубежные рынки, говорится в сообщении Asahi. После завершения сделки на долю Asahi будет приходиться 9% европейского рынка пива без учета российского рынка; это сделает компанию третьей после Heineken (20%) и Carlsberg (12%), заявил Reuters аналитик Bernstein Тревор Стирлинг.

«Asahi движется в правильном направлении, покупая зарубежные активы, но эта цена [7,3 млрд евро] кажется слишком высокой», – заявил WSJ Масаюки Кубота из Rakuten Securities. Asahi должна будет объяснить инвесторам такую высокую цену покупки, считает Кубота.

|