С июля Berkshire боролась за техасскую Oncor Electric Delivery, обеспечивающую электричеством 10 млн человек. 80% капитала Oncor – лучший актив Energy Future Holdings (EFT), которая вынуждена его продавать из-за банкротства. Berkshire стала третьим претендентом на Oncor – двух других не одобрили регуляторы Техаса. В июле Berkshire согласилась купить Oncor за $9 млрд и взять на себя еще $9 млрд ее долгов.

Это было бы классическое поглощение в стиле Баффетта: он любит недооцененные компании с понятным бизнесом, чьими услугами пользуется много людей.

Но такая перспектива не понравилась Полу Сингеру, управляющему хедж-фонда Elliott Management, крупнейшего кредитора EFT. Он не стал скрывать, что ищет возможность для встречного предложения на покупку Oncor, а заодно, чтобы подстраховаться, купил у Fidelity Investments $60 млн бондов EFH, дававших ему возможность заблокировать сделку по продаже Oncor. Покупателя он тоже нашел – Sempra Energy, обеспечивающую энергией 32 млн человек в Южной Калифорнии, Чили и Перу. Elliott Management обещал финансовую поддержку Sempra, предложившей в воскресенье за Oncor $9,45 млрд (плюс долги).

EFH предложение приняла, а Berkshire не стала торговаться: Баффетт, предложив цену, которую считает справедливой, никогда не стремится получить актив любой ценой. «Мы разочарованы», – прокомментировал Грег Эйбел, гендиректор Berkshire Hathaway Energy, в которую могла войти Oncor.

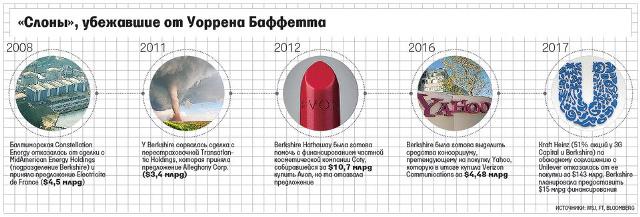

Berkshire нужны крупные поглощения. В 2011 г. Баффетт отмечал в письме к акционерам, что «ружье для охоты на слонов перезаряжено и уже не терпится сделать выстрел». Тогда же он говорил, что доволен предыдущим поглощением – железнодорожным оператором Burlington Northern Santa Fe, за который в 2010 г. Berkshire заплатила $27 млрд.

Но охота пошла не очень хорошо. Последняя крупная сделка была у Berkshire в 2015 г., когда она купила за $35 млрд производителя оборудования для аэрокосмической и энергетической отраслей Precision Castparts.

Полгода назад у Баффетта сорвалось еще одно крупное поглощение. Kraft Heinz (51% акций принадлежит 3G Capital и Berkshire Hathaway) договорилась о покупке за $143 млрд британско-нидерландской корпорации Unilever, производящей продукты питания и товары бытовой химии. Berkshire была готова предоставить $15 млрд финансирования. Но Kraft Heinz отозвала предложение «по обоюдному согласию», говорилось в ее заявлении.

В конце июля у Berkshire было $99,7 млрд свободных средств – она могла побороться и за Oncor, и за Unilever, увеличив цену. За срыв сделки с Oncor холдинг Баффетта получит $270 млн отступных, которые пополнят кубышку, предназначенную для поглощений. «Не будет такого, что через три года я приду к вам со словами, что у нас есть свободные $150 млрд или около того», – обещал Баффетт в этом мае.

Две неудачи с начала года «ставят под вопрос успешность джентльменской стратегии Баффетта», сказала Bloomberg аналитик CFRA Research Кэти Зайферт. По ее словам, с подобной стратегией «поддерживать репутацию будет все труднее». Гуру из Омахи «вовсе не так мудр, как вы, журналисты, стремитесь его представить», цитирует FT одного из банкиров. Из-за срыва сделки с Oncor агентство S&P не стало снижать рейтинг Berkshire, сохранив его на уровне АА.

Зато инвесторам Berkshire принципиальность Баффетта по душе. «Мне нравится такой подход», – сказал WSJ инвестор и давний акционер Berkshire Стив Уоллман.

Вместо поглощений Баффетту приходится довольствоваться инвестициями в акции. С ноября 2016 г. он увеличил вложения в бумаги Apple и авиакомпаний США

|

.